Деятельность ВТБ Банка и проведение международных торговых расчетов

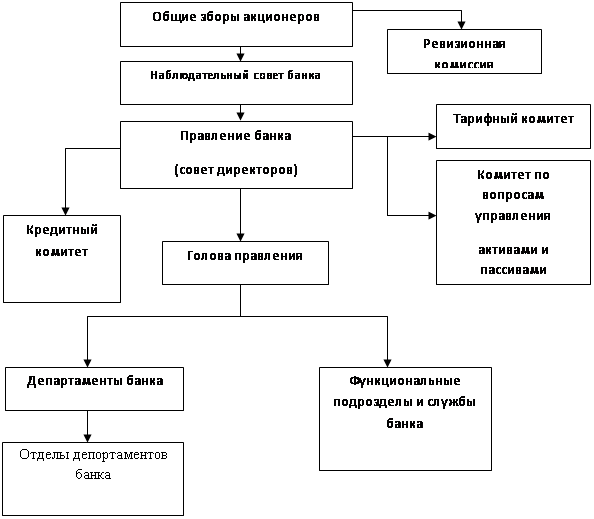

Руководство текущей деятельностью ВТБ осуществляется коллегиальным исполнительным органом банка – Правлением, которое подотчетно Общему собранию акционеров и Наблюдательному совету банка.

Процесс управления ВТБ Банком предусматривает эффективную систему принятия стратегических и тактических решений, осуществляется в соответствии с международными стандартами и действующим законодательством Украины. Топ-менеджмент банка представлен высококвалифицированными специалистами с большим управленческим опытом в финансовой сфере.

Наблюдательный совет ПАО «ВТБ Банк» является органом, который осуществляет защиту прав акционеров Банка и, в пределах компетенции, определенной Уставом Банка, контролирует и регулирует деятельность Правления Банка. К компетенции Наблюдательного совета относятся следующие вопросы:

· определение и утверждение стратегии деятельности Банка, корпоративных ценностей, бизнес-планов Банка и контроль их реализации, включая одобрение годового финансового плана и бюджета, контроль над их составлением;

· избрание и досрочное прекращение полномочий Председателя и членов Правления Банка и контроль над их деятельностью;

· определение и утверждение организационной структуры Банка, создание, реорганизация и ликвидация филиалов и представительств Банка;

· обеспечение соответствующего публичного раскрытия и информирования органов банковского надзора о политике Банка в сфере конфликта интересов;

· обеспечение эффективной системы планирования внутреннего контроля и системы управления рисками;

· другие вопросы, предусмотренные Уставом банка.

Наблюдательный совет ПАО «ВТБ Банк» избирается общим собранием акционеров ПАО «ВТБ Банк».

В настоящее время в Наблюдательный совет ПАО «ВТБ Банк» входят 8 человек.

2005 год – ЗАО «Внешторгбанк (Украина)» получил лицензию на осуществление банковской деятельности. 2006 год – ОАО Банк ВТБ (Россия) приобрел 98% АКБ «Мрия». 2007 год – АКБ «Мрия» переименован в ОАО ВТБ Банк. ЗАО «Внешторгбанк (Украина)» присоединен к ОАО ВТБ Банк на правах филиала. 2008 год – Уставный капитал ОАО ВТБ Банк увеличен в 3,4 раза до 2,16 млрд грн. Банк получил статус принципиального члена международных платежных систем Visa International и MasterCard WorldWide. ВТБ Банк признан победителем в международном конкурсе «MasterCard Банк года 2008» в номинации «Самый динамичный банк года». 2009 год – ВТБ Банк начал осуществлять операции с банковскими металлами. По итогам года портфель средств населения в банке вырос почти на 100% – на сумму порядка 1,5 млрд грн. 2010 год – 29 июля 2010 ОАО ВТБ Банк переименован в ПАО «ВТБ Банк». 08 октября 2010 года в центре Киева открылся первый офис ВТБ Private Banking в Украине.

По состоянию на 01 января 2011 года показатели деятельности ВТБ Банка составили:

· кредитный портфель – 30,52 млрд грн.,

· активы – 33,14 млрд грн.,

· уставный капитал – 5,42 млрд грн.

Выйти на уровень таких показателей ВТБ в Украине позволили достижения по всем бизнес-направлениям.

ВТБ Банк – одна из самых динамично развивающихся финансовых компаний в Украине. За 5 лет работы по величине активов ВТБ поднялся с 57 на 8 место в рейтинге Национального банка Украины. ВТБ Банк занимает 6 позицию по размеру уставного капитала (данные по состоянию на 01.01.2011).

Сегодня порядка 160 точек продаж во всех областях и крупных городах Украины предоставляют финансовые услуги международного уровня.

ВТБ Банк инвестировал в экономику Украины миллиарды долларов США. По данным НБУ, на 01.01.2011 ВТБ вошел в ТОП-4 украинских банков по объемам кредитования юридических лиц. Среди корпоративных клиентов банка – предприятия автомобилестроения, железные дороги страны, металлургические и химические предприятия, энергетические компании, почти половина крупных торговых сетей.

Прирост портфеля средств населения в ВТБ Банке за 2010 год составил 50,8%.

ВТБ Банк одним из первых банков в стране получил наивысший из возможных национальных долгосрочных рейтингов - «AAA (ukr)» международного агентства Fitch Ratings.

Председатель Правления ВТБ Банка Вадим Пушкарев является лидером авторитетных рейтингов ведущих средств массовой информации. В марте 2010 года Вадим Пушкарев назван победителем общенациональной программы «Человек года-2009» в номинации «Финансист года».

Банк является участником Фонда гарантирования вкладов физических лиц, принципиальным членом всемирных платежных систем MasterCard WorldWide и Visa International.

Топ-менеджеры банка в Украине – это высокопрофессиональные специалисты финансового и банковского рынков страны, а топ-менеджмент группы ВТБ – это признанные, авторитетные и влиятельные профессионалы мирового уровня.

Ценности ВТБ Банка – это доверие клиентов, надежность, открытость, универсальность, команда профессионалов. ВТБ Банк развивает бизнес в интересах клиентов, акционеров и общества в целом

Новая стратегия ВТБ – стратегия эффективного роста, предполагающая существенное увеличение доходов на фоне качественного улучшения их структуры и повышения эффективности бизнеса. В отличие от предыдущего этапа, когда основной задачей было агрессивное наращивание объемов бизнеса и доли рынка, сейчас приоритетом является повышение эффективности, достижение целевого возврата на капитал, рост капитализации Группы.

Ключевые цели Группы ВТБ на конец 2013 года – рост прибыли более чем в 2 раза по сравнению с планом на 2010 год; ROE не менее 15% по Группе в целом и более 20% для высокомаржинальных видов бизнеса; существенный рост рыночной капитализации; качественное изменение структуры доходов и повышение устойчивости финансовых результатов Группы.

Группа планирует продолжить политику диверсификации бизнеса, в результате которой будет создано несколько опорных бизнес-направлений, имеющих значимый вес в прибыли Группы: корпоративный, инвестиционный и розничный бизнес, зарубежная сеть. При этом вырастет доля высокомаржинальных бизнесов, таких, как розничный и инвестиционный. Также увеличится доля комиссионных доходов в общем операционном доходе Группы. Улучшится структура фондирования, снизится концентрация бизнеса.

Для каждого направления бизнеса в рамках новой стратегии определены специфические цели.

Приоритетными задачами в корпоративном бизнесе являются:

· развитие сильного транзакционного банкинга и превращение банка ВТБ в основной расчетный банк для своих клиентов;

· создание корпоративно-инвестиционного банка; рост доли ВТБ в обслуживании крупных клиентов за счет кросс-продаж инвестиционных продуктов;

· увеличение числа активных клиентов нижнего подсегмента крупного и сегмента среднего бизнеса;

· создание лучших на рынке команд в приоритетных отраслях.

Ключевыми приоритетами в части инвестиционного бизнеса являются:

· построение платформы продаж ИБ-услуг для ключевых клиентских сегментов Группы;

· значительный рост доходов;

· сохранение позиций не ниже Топ-3 по основным продуктам.

Ключевая цель в розничном бизнесе – существенный рост прибыли за счет продолжения динамичного развития бизнеса и повышение его эффективности, а также увеличение доли рынка и доли розничного бизнеса в портфеле Группы. В рамках развития розничного бизнеса Группа ставит перед собой следующие задачи:

· дальнейшее развитие сети и альтернативных каналов продаж и обслуживания;

· переход к сегментно-ориентированному подходу в обслуживании клиентов;

· совершенствование ИТ-платформы и технологий;

· повышение качества обслуживания;

Стратегия развития дочерних финансовых компаний на 2010-2013гг. предполагает построение эффективных, диверсифицированных и рентабельных бизнесов, достижение и укрепление компаниями позиций в соответствующих сегментах за счет развития продуктового предложения, диверсификации отраслевых и клиентских сегментов, развития региональной сети и других каналов продаж.

В части международного развития основной задачей является эффективное развитие бизнеса на рынках, где Группа уже имеет присутствие. Ключевым регионом для Группы является СНГ, где наша цель – укрепление позиций на рынке, активное развитие розницы, повышение эффективности сети и бизнес-процессов. В Европе, Азии и Африке Группа продолжит фокусироваться на обслуживании российских клиентов и клиентов из стран СНГ, таким образом содействуя развитию международного сотрудничества, экспансии клиентов из стран Содружества на международные рынки и предлагая им уникальный набор услуг на мировых финансовых рынках.

Важной задачей является обеспечение поддержки растущего бизнеса, усиление инфраструктуры. ВТБ планирует существенно повысить операционную эффективность за счет автоматизации и оптимизации бизнес-процессов, совершенствования

1. БАНКОВСКИЕ ОПЕРАЦИИ

ВТБ банк осуществляет огромный перечень банковских операций на основании Законов Украины «О банках и банковской деятельности» ,«О Национальном банком Украины», а также Инструкций НБУ «368», «457» и многих других нормативно-правовых документов.Наиболее популярными среди частных лиц являются услуги:

1.Денежные переводы

2.Кредитные операции

3.Операции с чеками

4.Депозитные операции

ВТБ Банк – центр международных денежных переводов. В настоящее время ВТБ Банк работает с 10 международными системами денежных переводов. Каждая из них имеет свои преимущества – по тарифам, скорости прохождения денег, географии, дополнительным услугам.

Специалисты Банка помогут выбрать наиболее оптимальный вариант и осуществить денежный перевод в точки обслуживания, находящиеся в большинстве крупных городов мира. ВТБ Банк предоставляет широкий выбор денежных переводов, благодаря чему клиент может выбрать наиболее подходящий для себя перевод.

- Денежные переводы Money Gram

- Денежные переводы ANELIK

- Денежные переводы RIA

- Денежные переводы БЫСТРАЯ ПОЧТА

- Денежные переводы UniStream

- Денежные переводы Migom

- Денежные переводы ЛИДЕР

- Денежные переводы ЗОЛОТАЯ КОРОНА

- Денежные переводы Western Union .(6)

Профильными направлениями нашей работы являются комплексное обслуживание крупных корпоративных клиентов, финансирование и кредитование малого и среднего бизнеса, обслуживание физических лиц. Более подробную информацию по кредитованию можно просмотреть в другом разделе.

Дорожный чек — это платёжный документ, представляющий собой денежное обязательство эмитента выплатить обозначенную в чеке сумму владельцу — конкретному физическому лицу, образец подписи которого поставлен на чек в момент продажи. Чтобы воспользоваться чеком, его владелец должен обязательно в присутствии кассира или операциониста поставить свою подпись на чеке еще раз. Эмитентами чеков являются коммерческие банки, кредитные и финансовые институты, туристические компании.

ВТБ Банк предлагает один из самых удобных и безопасных способов хранения денежных средств – дорожные чеки.

Этот способ хранения денег удобно применять как во время путешествий, так находясь дома. Дорожные чеки не имеют ограничений по сроку действия, при необходимости их можно обналичить или использовать как средство платежа. Одним из главных декларируемых преимуществ дорожных чеков является то, что в случае кражи, потери или повреждения чеки можно восстановить в полном объеме, даже находясь в другой стране мира.

Тарифы на операции с дорожными чеками

1. Оформление дорожных чеков American Express

в долларах США (USD)

0,9% от суммы чеков

в ЕВРО (EUR)

0,9% от суммы чеков

2. Выдача наличных средств по дорожным чекам, купленным в ПАО «ВТБ Банк»

1% от суммы чеков

3. Выдача наличных средств по дорожным чекам, купленным в других банках

в долларах США (USD)

2% (min 5 USD)

в ЕВРО (EUR)

2% (min 5 EUR)

4. Пересылка или возвращение на инкассо дорожных чеков

2% (min 5 USD или 5 EUR)

5. Пересылка или возвращение на инкассо именных чеков

2% (min 5 USD или 5 EUR) + комиссия банков-корреспондентов

Выдача наличных по дорожным чекам

ВТБ Банк выдаёт наличные по дорожным чекам, выпускаемых крупнейшими мировыми эмитентами в двух основных свободно конвертируемых валютах: долларах США и евро:

- American Express (чеки American Express, CitiCorp);

- Travelex (чеки Visa Interpayment, Thomas Cook Mastercard).

Именной чек– это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем — лицо, в пользу которого выдан чек, плательщиком — банк, в котором находятся денежные средства чекодателя.

В отделениях ВТБ Банка получить наличные средства по именному чеку можно через процедуру инкассо. Инкассо - посредническая банковская операция по передаче денежных средств от плательщика к получателю через банк с зачислением этих средств на счёт получателя или выдачей наличных. Одновременно с принятием чека на инкассо клиентом вносится залог в национальной валюте по курсу Национального банка Украины на день осуществления операции в размере 50,00 EUR (пятьдесят евро) плюс 2% (два процента) от суммы чека.

Все операции с чеками производятся только при предъявлении документа, удостоверяющего личность.

Компания GLOBAL BLUE, международной программой которой являются чеки Tax Free, обладает наибольшей в мире сетью представительств по возмещению налогов, и наибольшей клиентской базой путешественников, которые когда-либо пользовались ее услугами. Основополагающий принцип деятельности GLOBAL BLUE – оказание услуг по возмещению налога на приобретенные и вывезенные из страны в личном багаже товары. .(3)

Чеки Tax Free – позволяют клиенту – физическому лицу получать денежное возмещение налога на добавленную стоимость (НДС), входящего в стоимость купленного за рубежом товара.

Чек Tax Free представляет собой именной платежный документ, который оформляется в любом магазине, входящем в систему GLOBAL BLUE в Европе, Латинской Америке и азиатских странах, при приобретении товаров иностранцами. Чеки Tax Free выписываются в валюте страны, на территории которой находится оформивший их магазин.

Воспользовавшись программой, путешественники могут вернуть до 20 процентов стоимости покупки, в зависимости от того, какая ставка НДС установлена в стране, где был выписан чек, и величины расходов системы GLOBAL BLUE на обработку чеков.

Платежные карты ВТБ Банка — это современное средство расчетов, которое позволяет Вам:

- удобно и безопасно получать доступ к Вашему банковскому счету 24 часа в сутки;

- пользоваться международной системой платежей (оплачивать без комиссионных сборов товары и услуги, не используя наличные денежные средства);

- получать наличные денежные средства через глобальную сеть пунктов выдачи наличных и банкоматов;

- избежать необходимости иметь при себе большое количество наличных денежных средств;

- оплачивать товары и услуги через Интернет;

- не декларировать денежные средства, находящиеся на счете банковской карты, при выезде за границу;

- получать ежемесячный детализированный отчет по расходам. .(11)

В ВТБ Банке возможно:

- оформить одну или несколько дополнительных карт к собственному счету для членов своей семьи;

- оформить услугу GSM-банкинга, позволяющую оперативно получать информацию о проведенных транзакциях на мобильный телефон;

- пополнять свой карточный счет как самостоятельно, так и через доверенных лиц;

- пополнять свой карточный счет как через внесение наличных денежных средств, так и через перевод средств со счетов из других банков.

ВТБ Банк предлагает своим клиентам дистанционное обслуживание через сеть банкоматов, которая предоставляет возможность использовать платежную карточку 24 часа в сутки. С помощью банкоматов Вы получаете возможность осуществлять удобные переводы из карточки на карточку, пополнять счета операторов мобильной связи, получать мини-выписки, снимать наличные средства, пересматривать и распечатывать баланс карточного счета и осуществлять другие операции.

Уезжая в отпуск, длительную командировку или просто опасаясь за сохранность имеющихся в квартире ценностей, Вы можете воспользоваться депозитарием ВТБ Банка, оборудованным индивидуальными сейфами ROSENGRENS (Швеция). В сейфе можно хранить наличные деньги, ценные бумаги, драгоценные металлы и камни, ювелирные украшения, деловую документацию, конфиденциальные документы, антиквариат, реликвии, произведения искусства, электронные носители информации и другие ценности.

Клиент всегда можете арендовать ячейку необходимого размера в удобном месте и на нужный срок.

Для аренды сейфовой ячейки необходимо:

-обратиться в филиал или отделение ВТБ Банка, оборудованное хранилищем индивидуальных сейфов;

- заключить договор аренды;

- внести арендную плату, сумму залога за ключ;

- получить комплект ключей от клиентского замка.

Для заключения договора аренды необходимо предоставить паспорт или другой документ, удостоверяющий личность, а также справку о присвоении идентификационного номера. Сумма арендной платы зависит от срока аренды и размера индивидуального сейфа. Оплата аренды принимается за весь ее период, как в наличной, так и в безналичной форме. Договор аренды может быть продлен.

Индивидуальный сейф предоставляется как одному, так и двум арендаторам в совместное пользование. Банк может заключить договор аренды сейфа с двумя арендаторами - физическими лицами. В этом случае доступ к сейфовой ячейке осуществляется двумя арендаторами одновременно или одним из арендаторов на условиях, согласованных в договоре аренды.

Став арендатором, клиент также можете оформить доверенность на пользование индивидуальным сейфом третьему лицу.

Платежи населения - это комплекс банковских услуг, позволяющий осуществлять расчеты физических лиц за товары, работы и услуги предприятий, организаций, учреждений и частных предпринимателей во всех пунктах приема платежей ВТБ Банка по всей территории Украины. При этом если банк имеет договорные отношения с юридическим лицом, в адрес которого осуществляется платеж, с физического лица комиссия при осуществлении платежа может даже не взиматься. .(11)

ВТБ Банк принимает от населения платежи всех видов:

- за коммунальные услуги

- за товары в пользу предприятий и организаций

-за приобретенное недвижимое имущество в пользу строительных компаний

- за обучение, за страховые, медицинские и прочие услуги

- все виды платежей от физических лиц

Кроме того, с помощью карточек международных платежных систем MasterCard и Visa, Вы можете оплачивать коммунальные услуги, телефон, услуги междугородной связи, электроэнергию и другие услуги через Интернет.(7)

ВТБ Банк предлагает услуги по покупке и продаже наличной валюты. Валютообменные операции клиенты могут совершать в любом отделении банка.

Операции, которые клиент может совершить:

- Купить наличную иностранную валюту за наличную гривну.

- Продать иностранную валюту за наличную гривну.

-Совершить обратный обмен физическим лицам-нерезидентам неиспользованных наличных гривен на наличную иностранную валюту.

- Осуществить обмен изношенных и поврежденных банкнот иностранной валюты на пригодные.

Для малого бизнеса .безопасность карточного счета обеспечивается защищенной от подделки платежной картой и ПИН-кодом, который известен только клиенту.

Открыв счет в национальной либо иностранной валюте, клиент получает качественное расчетно-кассовое обслуживание.

Для большего удобства пользования текущим счетом предлагаем воспользоваться системой «Клиент-Банк» и значительно ускорить осуществление денежных переводов, а также повысить эффективность и уровень контроля финансовых потоков вашего бизнеса.

ВТБ Банк осуществляет для клиентов:

- прием наличных в операционное и послеоперационное время;

- выпуск корпоративных платежных карточек и проведение расчетов по ним;

- покупку, продажу валюты, конвертацию иностранной валюты;

- перевоз валютных ценностей и инкассацию средств;

- хранение ценностей и документов клиентов в индивидуальных банковских сейфах (депозитных ячейках);

- зарплатные проекты;

- проведение платежей по системе «Клиент-Банк»;

- срочное проведение платежей день в день.

ВТБ Банк предоставляет:

- гарантии: тендерные, туристические, гарантии платежа, выполнения контракта, возврата авансового платежа и прочие виды гарантий;

-аккредитивы: покрытые, непокрытые, неподтвержденные, подтвержденные зарубежными банками, аккредитивы с отсрочкой платежа, с платежом по предъявлению и прочие виды аккредитивов.

Эффективность проведения международных торговых расчетов в современных рыночных условиях напрямую зависит от надежности и репутации банка. На сегодняшний день ВТБ имеет большой опыт работы в области проведения документарных операций, а также доверие крупнейших финансовых организаций во всем мире.(10)

Если Клиент:

- импортер, и ваш зарубежный партнер желает иметь уверенность в своевременной оплате товара, отпущенного в кредит;

- экспортер, и не согласны отгружать товар без дополнительных гарантий его оплаты;

- заказчик оборудования, производство которого требует значительных временных затрат, а производитель требует авансовый платеж;-

- представляете туристическое агентство, и клиенту нужна гарантия для аккредитации при Международной ассоциации воздушного транспорта, а также в качестве обеспечения обязательств агента по расчетам за реализованные билеты и при заключении агентских соглашений с компаниями – перевозчиками.

ВТБ предлагает эффективные решения с применением документарных аккредитивов, гарантий и инкассо.

В ВТБ Банке клиент получает:

- консультации по вопросам внешнеэкономической деятельности;

- анализ контрактов и рекомендации по вопросам валютного контроля;

- структурирование торговых сделок (контрактных условий по поставке товаров или услуг, а также условий их оплаты);

- выбор наиболее оптимальных финансовых инструментов для проведения расчетов с минимальными рисками;

- комплексное обслуживание, сопровождение и контроль выполнения клиентских торговых операций. ВТБ Банк предоставит клиенту полную информацию о возможных вариантах оптимизации проведения расчетов по сделкам.

Депозитные программы ВТБ Банка созданы для того, чтобы максимально удовлетворять потребности частных предпринимателей и юридических лиц в аккумулировании средств. Клиент всегда сможете получить дополнительный доход и рационально разместить временно свободные средства.

Депозиты ВТБ – удобный и надежный способ сбережения и приумножения доходы клиентов.

Если клиенту срочно понадобятся денежные средства, клиент может быстро оформить кредит под залог депозита, при этом продолжая получать проценты по вкладу.

ВТБ Банк предлагает клиентам воспользоваться:

- депозитными линиями;

- срочными депозитами.

Депозитные линии позволяют проводить списание средств при первой необходимости.

Клиент сможет разместить свободные средства на удобный для клиента срок, выбрав наиболее выгодный способ выплаты процентов:

- ежемесячно;

- в конце срока действия депозитного договора;

- с капитализацией (сумма вашего вклада дополнительно увеличивается за счет ранее начисленных процентов).

ВТБ Банк предлагает клиентам воспользоваться преимуществами размещения депозитов в нашем банке. Клиент гарантировано получаете:

- стабильный доход в виде процентов по депозиту;

- возможность управления свободными средствами с помощью линейки депозитных

продуктов;

- помощь квалифицированных персональных менеджеров.

Для корпоративных клиентов и клиентов малого бизнеса предлагаются удобные депозитные программы:

- Депозит «Максимум»*

- Депозит «Срочный»

- Депозит «Капитал»

- Депозит «Бизнес»

- Депозитный счет «Эффективный»

- Депозит «Бонус»

- Депозит «Инвестиционный» –

- Депозит «Динамический» –

ВТБ Банк предлагает корпоративным клиентам открыть счет и воспользоваться расчетно-кассовым обслуживанием.

ВТБ Банк предлагаем своим клиентам:

- индивидуальный подход персональных менеджеров ВТБ Банка, которые помогут в решении самых сложных задач клинтского бизнеса;

- многолетний опыт обслуживания корпоративных клиентов, как в Украине, так и на международных рынках;

- обслуживание международных потоков с помощью 16 банков и представительств Группы ВТБ в странах СНГ, Европы, Азии и Африки;

- порядка 160 филиалов и отделений во всех областных центрах и других крупных городах Украины.

ВТБ Банк оказывает следующие виды услуг:

- открытие и обслуживание счетов в национальной и иностранных валютах;

- переводы и зачисление денежных средств в национальной и иностранной валюте;

- продажа, покупка, конверсия валюты;

- авансовое зачисление гривневых средств при продаже иностранной валюты;

- прием и выдача наличных денежных средств;

- установка и обслуживание системы «Клиент-Банк»;

- инкассация и доставка наличных денежных средств;

- начисление и выплата процентов на неснижаемый остаток денежных средств на счете;

- предоставление в аренду индивидуальных банковских сейфов;

- и многое другое.

ВТБ Банк высококачественно и оперативно осуществляет профессиональную деятельность на рынке ценных бумаг, проводит операции с ценными бумагами для клиентов физических и юридических лиц, резидентов и нерезидентов Украины.

ВТБ Банк предлагает:

- комплексное брокерское обслуживание клиентов на организационно оформленном и внебиржевом рынке ценных бумаг, или выполнение разовых заявок клиентов на покупку или продажу ценных бумаг;

- дилерские услуги – покупка-продажа ценных бумаг в/из портфеля банка;

- операции прямого и обратного РЕПО.

ВТБ Банк проводит операции и предоставляет услуги со следующими видами ценных бумаг:

- корпоративные и муниципальные облигации;

- государственные ценные бумаги;

- векселя;

- инвестиционные сертификаты;

- другие финансовые инструменты фондового рынка.

В рамках заключенного договора клиенту предоставляется возможность осуществлять полный набор операций на биржевом и внебиржевом рынках:

- покупка-продажа ценных бумаг по поручению клиента;

- организация выпуска корпоративных облигаций;

- услуги андеррайтинга;

- услуги платежного агента;

- консультационные услуги по вопросам выпуска и обращения ценных бумаг;

- операции с векселями.

Преимуществами использования операций с ценными бумагами являются:

- снижение стоимости финансирования;

- увеличение сроков финансирования;

- налоговые льготы;

- привлечение средств широкого круга инвесторов (физических и юридических лиц, резидентов и нерезидентов);

- создание публичной кредитной истории;

- оптимизация производственного и финансового процесс

ВТБ Банк предлагает клиентам воспользоваться преимуществами размещения депозитов 2) Клиент гарантировано получаете:

- стабильный доход в виде процентов по депозиту;

- возможность управления свободными средствами с помощью линейки депозитных продуктов;

- помощь квалифицированных персональных менеджеров.

Для корпоративных клиентов и клиентов малого бизнеса предлагаются удобные депозитные программы:

- Депозит«Максимум»

- Депозит«Срочный»

- Депозит«Капитал»

- Вклад «Бизнес»

- Депозитный счет«Эффективный»

- Депозит«Бонус»

2.МЕНЕДЖМЕНТ В БАНКЕ

банк расчет кредитование операция

Рассматривая сущность понятия «банковский менеджмент», важно уточнить некоторые положения , которые входят в его состав.

Банковский менеджмент как самостоятельный вид специализирующейся деятельности предусматривает, что менеджер не зависимо от собственности на капитал банка, в котором он работает. Он может владеть акциями банка, а может и не иметь их, ,работая по найму на должности менеджера. Работа менеджера — это продуктивная работа, которая происходит в условиях комбинирования высокотехнологического банковского процесса з высоким уровнем специализации работников и обеспечивает связь и единство всего поцесса банковской деятельности на уровне банка в целом, филиале или отделении.

Возростание требований к управлению обусловлено увеличением, размеров банка, сложностью банковских технологий, необходимостью владения управленческими навыками. В современных условиях все решения относительно финансовых, организационных и экономических вопросов готовятся и принимаются профессионалами в сфере организации управления, которые осуществляют также мониторинг и контроль по выполнению принятых решений.(10)

Под банковской деятельностью в определении банковского менеджмента имеется ввиду деятельность банка с целью получения прибыли. Содержанием банковской деятельности является обеспечение банковского процесса всеми необходимыми ресурсами и организация технологического цикла в целом, как: разработка и усовершенствование банковских технологий, обеспечение необходимого уровня банковских продуктов и услуг, выполнения всех видов банковских операций, материльно-техническое оснащение для осуществления банковской деятельности, обеспечение персоналом, поддержка ликвидности и прибыльности банка.

Банковская сфера требует такого стиля работы, в основе которого лежит постоянный поиск новых возможностей, умение привлекать и использовать для решения поставленных заданий ресурсы из различных источников, достигая увеличения эффективности и получения максимально возможного результата по минимальным затратам.(14)

Определение целей деятельности банка на ближайшую и дальнейшую перспективы — это основное в менеджменте. Управление путем поставленнях целей осуществляется с учетом оценки потенциальных возможностей банка и обеспечения их соответсвующими ресурсами.

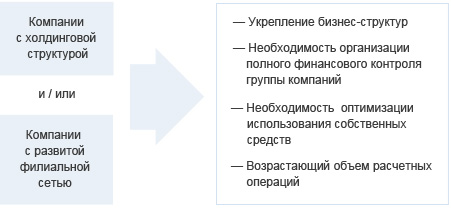

В ВТБ Банке присутствует особая система менеджмента - Кэш Менеджмент Кэш Менеджмент - совокупность услуг , предназначенных для эффективного осуществления расчетов и управления остатками на банковских счетах, позволяющих головной компании контролировать внешние и внутренние финансовые потоки компаний группы (рис.2.1.)

Рис.2.1.Целевой сегмент

С помощью продуктов семейства Кэш Менеджмент компания клиента решает задачи по:

· построению централизованного казначейства;

· активному управлению оборотным капиталом;

· повышению эффективности контроля внешних поступлений (доходов);

· автоматизированному предоставлению информации по всем счетам группы;

· централизованному распределению денежных потоков внутри группы;

· снижению стоимости внешних заимствований;

· централизованному управлению счетами группы;

· управлению процентной ставкой.

Благодаря использованию продуктов направления Кэш Менеджмент компания клиента достигает следующих целей (рис.2.):

Рис.2.2.Увеличение финансового результата

Преимущества использования продуктов линейки Кэш Менеджмент банка ВТБ:

· Оперативно – экспресс-диагностика потребностей клиента, настройка и запуск в эксплуатацию продуктов по управлению ликвидностью с гарантированным результатом;

· Просто – продукты направления Кэш Менеджмент не требуют существенных изменений и дополнений и легко настраиваются нашими специалистами с учетом потребностей клиента;

· Экономично – внедрение продуктовой линейки Кэш Менеджмент не требуют больших временных и материальных затрат и существенно экономичнее, чем самостоятельная реализация аналогичных продуктов;

· Индивидуально – профессиональный подход и гибкие настройки систем с учётом индивидуальных потребностей компании клиентов;

· Масштабно – продукты направления Кэш Менеджмент представлены в филиалах и доп.офисах ВТБ, расположенных во всех экономически активных регионах, в ближайшей перспективе – в банках группы ВТБ;

· Перспективно – динамичное внедрение и развитие новых продуктов семейства Кэш Менеджмент в соответствии с потребностями наших клиентов.(11)

3.МАРКЕТИНГ ВТБ БАНКА

Структура ВТБ Банка отображает основные логические взаимосвязанные уровни управления, разграничивает сферы ответственности, оптимизирует процессы информационного обеспечения , которое дает возможность достигнуть поставленных целей и заданий с наибольшей эффективностью. Налаживание внутрибанкоских схем, процедур принятия решений, распределение функций и полномочий – залог продуктивного взаимодействия подразделов банка.(13)

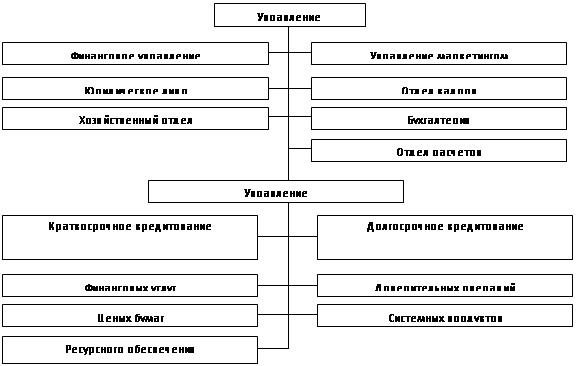

Специфика работы банка на рынке определяет его организационную структуру. В ВТБ Банке присутствуют следующие организацинные структурные элементы:

•правление банка;

•подраздел автоматизации банковских работ;

• подраздел бухгалтерського аудита и отчетности;

• подраздел маркетинга и аналитических исследований;

• подраздел стратегического развития;

• подраздел краткосрочного и долгосрочного кредитования;

• подраздел депозитов и ценных бумаг;

• подраздел по работе с вкладами населения.

На выбор типа организационной структуры влияют следующие факторы:

· размер банка;

· виды операций и их масштабность;

· объемы внешнеэкономической деятельности;

· форма собственности.

Существуют следующие типы организационной структуры маркетинга в ВТБ банке:

· организационные структуры по принципу бюрократии;

· адаптивые организационные структуры;

· организационные структуры, которые отличаются ступенем централизации.

Бюрократическая основа организации ВТБ Банка предусматривает налаженную работу всех звеньев управления, четкое распределение труда, строгую регламентацію деятельности каждого сотрудника и добор кадров соответственно их специализации.

Бюрократическая модель основы организации имеет три основних варианта.

1. Функциональные организационные структуры.

2. Дивизиональные организационные структуры і.

3. Организационные структуры банков, которые действуют на международных банках.

Рис. 3.1 Схема адаптивной организационной структуры

Адаптивные организационные структуры (рис. 3.1.) применяются банками в периоды, когда резко увеличивается конкуренция со стороны не банковских институтов. При этих условиях особого значения преобритаютна своевременная и адекватная реакция на изменение рыночных ситуацій,которая является невозможной при использовании традиционних бюрократических структур.

Рис. 3.2 Схема организационной структуры, которая ориентирована на разные категории клиентов

В ВТБ Банке существуют 2.вида адаптивных структуры:

1. Проектные структуры;

2. Матричные структуры;

Организационные структуры, которые отличаются степенью централизации (рис. 3.2) характеризуются решения для каждой из структур банков, которые отличаются степеню централизации, преимуществ и недостатков, которые необходимо учитывать, делегируя полномочиями низших звеньев управления.

В ВТБ Банке применяются два вида адаптивных структуры, которые отличаюся степенью.

1. Централизованная.

2. Децентрализованная.

Типичная структура управления банка изображена на рис. 3.3.

Рис. 3.3 .Типичная структура управления банка

Маркетинговая служба банков организовывается, як правило,по трем вариантам:

– функциональная организация;

– по продуктовым принципам;

– по географическим принципам.

Функциональн

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Страхование банковских вкладов

Одной из проблем российской экономики на сегодняшний день является острая нехватка инвестиций во всех ее отраслях. При этом само насел

- Информационное обеспечение процессов управления коммерческого банка "Дельта"

«Дельта Банк» является публичным акционерным обществом, зарегистрированным 15 февраля 2006 р. Основной целью деятельности Банка являетс

- Ипотечный рынок

Еще в начале 2007 года перспективы развития кредитования в России ни у кого не вызывали никаких сомнений, а ожидания роста были основаны

- История российского Центробанка

12 июня исполнилось 150 лет Банку России. За столь долгую жизнь регулятору пришлось пережить не одно потрясение и не один кризис, ведь ист

- Основные направления автоматизации в банковской сфере

Тема: «Основные направления автоматизации в банковской сфере»Содержание1. Управление рисками1.1 Задачи и методология риск-менеджмента

- Особенности страхование имущества физических лиц

Глава 1. Страхование имущества физических лиц как разновидность имущественного страхования1.1 Понятие, классификация имущественного с

- Оценка жилой недвижимости для целей ипотечного кредитования

Проблема жилья является наиболее актуальной в современном обществе. Одним из способов ее решения может стать ипотечное жилищное креди

www.referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

www.referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.