Государственный бюджет России и проблемы его сбалансированности

Вначале работы посвященной анализу бюджета(1) и анализу его сбалансированности, попытаемся понять, а что, собственно, представляет собой бюджет государства? В самом общем виде им является план доходов и расходов государства на текущий год, составленный в форме баланса и имеющий силу закона. В любой стране государственный бюджет - ведущее звено финансовой системы, единство основных финансовых категорий: налогов, государственных расходов, государственного кредита - в их действии. Тем не менее, являясь частью финансов, бюджет можно выделить в отдельную экономическую категорию, отражающую денежные отношения государства с юридическими и физическими лицами по поводу перераспределения национального дохода (частично и национального богатства) в связи с использованием бюджетного фонда, предназначенного на финансирование народного хозяйства, социально-культурных мероприятий, нужд обороны и государственного управления.

Именно с помощью бюджета государство имеет возможность сосредоточивать финансовые ресурсы на решающих участках социального и экономического развития, с помощью бюджета происходит перераспределение национального дохода между отраслями, территориями, сферами общественной деятельности. Ни одно из финансовых звеньев не осуществляет такого многовидового и многоуровневого перераспределения средств, как бюджет. Вместе с тем, отображая экономические процессы, протекающие в структурных звеньях экономики, бюджет дает четкую картину того, как поступают в распоряжение государства финансовые ресурсы от разных хозяйственных субъектов, показывает, соответствует ли размер ресурсов государства объему его потребностей. Таким образом, при правильном подходе бюджет объективно может быть не просто средством государственного экономического регулирования, он может реально влиять на рост экономики и социальной сферы, ускорение темпов научно-технического прогресса, обновление и совершенствование материально-технической базы общественного производства. Но здесь важно подчеркнуть, что проявление присущих бюджету свойств, его использование в качестве инструмента распределения и контроля возможно только в процессе человеческой деятельности, что находит свое выражение в создаваемом государством бюджетном механизме, который является выражением бюджетной политики, отражающим нацеленность бюджетных отношений на решение экономических и социальных задач.

Целью настоящей работы является попытка дать еще один анализ государственного бюджета как важнейшего элемента финансовой системы общества и основных черт бюджетной системы, попытаться внести свой небольшой научный вклад в решение такой гигантской задачи, как стабилизация финансового состояния страны.

1. Сущность и структура государственного бюджета.

1.1. Понятие государственного бюджета.

Финансовые отношения, складывающиеся у государства с предприятиями, организациями, учреждениями и населением, называются бюджетными. Специфика этих отношений как части финансовых состоит в том, что они, во-первых, возникают в распределительном процессе, непременным участником которого является государство (в лице соответствующих органов власти), и, во-вторых, связаны с формированием и использованием централизованного фонда денежных средств, предназначенного для удовлетворения общегосударственных потребностей.

Бюджетные отношения характеризуются большим многообразием, поскольку охватывают разные направления распределительного процесса (между секторами экономики, сферами общественной деятельности, отраслями народного хозяйства, территориями страны) и охватывают все уровни хозяйствования (федеральный, республиканский, местный).

Бюджетным отношениям присущ объективный характер. Он обусловлен тем, что в руках государства ежегодна должна концентрироваться доля национального дохода, необходимая для удовлетворения социально-культурных потребностей граждан, решения оборонных задач, покрытия общих издержек государственного управления и прочих расходов государства.

В процессе функционирования бюджетные отношения получают соответствующее им материально-вещественное воплощение; они материализуются (овеществляются) в бюджетном фонде страны, имеющем сложную организационную структуру. Конкретная величина бюджетного фонда, отражающая степень централизации финансовых ресурсов в руках государства, зависит от ряда факторов: уровня развития экономики; методов хозяйствования на предприятиях, в организациях, учреждениях; решаемых обществом экономических и социальных задач и т.д.

Совокупность бюджетных отношений по формированию и использованию бюджетного фонда страны составляет понятие государственного бюджета.

По экономической сущности государственный бюджет - это денежные отношения, возникающие у государства с юридическими и физическими лицами по поводу перераспределения национального дохода (частично - и национального богатства).

Будучи экономической формой существования реальных отношений, выполняя специфическое общественное назначение - по удовлетворению потребностей общества и его государственно-территориальных структур, бюджет может рассматриваться в качестве самостоятельной экономической категории. Эта категория, являясь частью финансов, характеризуется теми же чертами, которые присущи финансам в целом; но одновременно имеет особенности, отличающие ее от других сфер и звеньев финансовых отношений. К числу особенностей относятся следующие:

А. государственный бюджет является особой экономической формой отношений, связанной с обособлением части национального дохода в руках государства и ее использованием с целью удовлетворения потребностей всего общества и отдельных его государственно-территориальных формирований ;

Б. с помощью бюджета происходит перераспределение национального дохода, реже - национального богатства между отраслями народного хозяйства, территориями страны, сферами общественной деятельности;

В. пропорции бюджетного перераспределения стоимости в большей мере, чем у других звеньев финансов, определяются потребностями расширенного воспроизводства в целом и задачами, стоящими перед обществом на каждом историческом этапе его развития;

Г. область бюджетного распределения занимает центральное место в составе государственных финансов, что обусловлено ключевым положением бюджета по сравнению с другими звеньями.

Взгляд на бюджет как на экономическую категорию не сразу получил свое признание. Лишь в последние годы преобладающей стала точка зрения, согласно которой государственный бюджет с позиций экономической сущности может рассматриваться в качестве самостоятельной экономической категории, а с позиций законодательного установления финансовой базы государства - как его финансовый план.

Как я уже отмечал раньше, сущность государственного бюджета как экономической категории реализуется через распределительную и контрольную функции. Благодаря первой происходит концентрация денежных средств в руках государства и их использование с целью удовлетворения общегосударственных потребностей; вторая позволяет узнать, насколько своевременно и полно финансовые ресурсы поступают в распоряжение государства, как фактически складываются пропорции в распределении бюджетных средств, эффективно ли они используются,

Содержаниераспределительной функции бюджета определяется процессами перераспределения финансовых ресурсов между разными подразделениями общественного производства. Сфера действия распределительной функции определяется тем, что в отношения с бюджетом вступают почти все участники общественного производства. Основным объектом бюджетного перераспределения является чистый доход. Сущность контрольной функции заключается в том, что бюджет объективно - через формирование и использование фонда денежных средств государства - отображает экономические процессы, протекающие в структурных звеньях экономики. Благодаря этому свойству бюджет может «сигнализировать» о том, как поступают в распоряжение государства финансовые ресурсы от разных субъектов хозяйствования, соответствует ли размер ресурсов государства объему его потребностей и т.д.

Основу контрольной функции составляет движение бюджетных ресурсов, отражаемое в соответствующих показателях бюджетных поступлений и расходных назначений.

Большое влияние на экономику страны бюджет оказывает благодаря тому, что он может использоваться в интересах ускорения научно-технического прогресса. Создание нового механизма бюджетного финансирования науки, совершенствование государственной системы подготовки кадров, использование льготного налогового режима в части обложения прибыли от реализации новых видов продукции и другие бюджетные меры призваны стимулировать научные открытия и новые технические достижения, сокращать сроки их внедрения в производство, а в итоге - служить катализатором ускорения научно-технического прогресса, что так же приведет к ускорению экономического роста.

СТРУКТУРА ДОХОДОВ И РАСХОДОВ

Функционирование государственного бюджета происходит посредством особых экономических форм - доходов и расходов,выражающих последовательные этапы перераспределения стоимости общественного продукта, концентрируемой в руках государства . Доходы и расходы бюджета - это категории каждая из которых имеет специфичное общественное значение; доходы служат финансовой базой деятельности государства, расходы - удовлетворению общегосударственных потребностей. Для каждой страны структура бюджета имеет свои особенности, так как определяется экономическим потенциалом страны, масштабом решаемых государством задач, ролью государства в экономике, международной ситуацией и другими факторами. Рассмотрим эти формы более подробно.

Доходная часть бюджета.

Доходная часть показывает, откуда поступают средства на финансирование деятельности государства, какие слои общества отчисляю больше из своих доходов. По п. 1статьи 41 (1) доходы бюджета образуются за счет налоговых и неналоговых видов доходов, а также за счет безвозмездных перечислений.

К налоговым доходам относятся предусмотренные налоговым законодательством Российской Федерации федеральные, региональные и местные налоги и сборы, а также пени и штрафы.

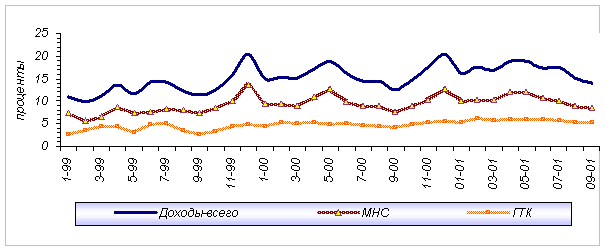

Табл.Динамика поступления в

федеральный бюджет доходов

в 1999-2001 гг.(в процентах к ВВП)

Основную часть доходов федерального бюджета в январе-сентябре 2001 г. составили налоговые поступления.

К неналоговым доходам относятся: доходы от использования имущества, находящегося в государственной или муниципальной собственности; доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении соответственно федеральных органов исполнительной власти, органов исполнительной власти субъектов Российской Федерации, органов местного самоуправления; средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия; доходы в виде финансовой помощи, полученной от бюджетов других уровней бюджетной системы Российской Федерации, за исключением бюджетных ссуд и бюджетных кредитов; иные неналоговые доходы.

Структура доходов федерального бюджета в 1999-2001 гг.

(январь-сентябре) (в % к общей сумме доходов)

Рассмотрим подробно источники доходов бюджета, ими согласно статьи 8(2)являются следующие налоги и поступления:

- единого налога, взимаемого в связи с применением упрощенной системы налогообложения, учета и отчетности для субъектов малого предпринимательства, - по ставкам, установленным законодательством Российской Федерации;

- единого налога на вмененный доход для определенных видов деятельности - по нормативам, установленным законодательством Российской Федерации;

- земельного налога за земли городов и поселков и сельскохозяйственные угодья

- дивидендов по акциям, принадлежащим Российской Федерации, - в размере 100 процентов доходов;

- доходов от сдачи в аренду находящегося в федеральной собственности имущества, расположенного на территории Российской Федерации, - в размере 100 процентов доходов;

- доходов от арендной платы за земли городов и поселков и сельскохозяйственные угодья

- консульского сбора, взимаемого на территории Российской Федерации, - в размере 100 процентов доходов;

- платы за выдаваемые паспорта, в том числе заграничные, документы о приглашении в Российскую Федерацию лиц из других государств, визы и вид на жительство в Российской Федерации иностранным гражданам и лицам без гражданства - в размере 100 процентов доходов;

- платы за предоставление информации по единому государственному реестру налогоплательщиков - в размере 100 процентов доходов;

- платы за опробование и клеймение изделий и сплавов из драгоценных металлов - в размере 90 процентов доходов;

- платы за заимствование материальных ценностей из государственного материального резерва

- платы за отдельные виды услуг, оказываемых федеральными органами исполнительной власти;

- прибыли Центрального банка Российской Федерации;

- патентных пошлин и регистрационных сборов за официальную регистрацию программ для ЭВМ, баз данных и топологий интегральных микросхем, за исключением средств, поступающих от Международного бюро Всемирной организации интеллектуальной собственности, - в размере 100 процентов доходов;

- доходов от деятельности совместного предприятия "Вьетсовпетро" - в соответствии с законодательством Российской Федерации;

- части прибыли федеральных государственных унитарных предприятий, остающейся после уплаты налогов, обязательных платежей и сборов;

- доходов, поступающих от выдачи Министерством экономического развития и торговли Российской Федерации сертификатов, паспортов бартерных сделок и от оказания им консультационных услуг, - в размере 100 процентов доходов;

- средств, полученных от реализации имущества, конфискованного по вступившим в законную силу приговорам (решениям) судов (судей) либо по решениям таможенных органов Российской Федерации, признанного в установленном порядке бесхозяйным, а также изъятого федеральными органами исполнительной власти в соответствии с их компетенцией за вычетом затрат на реализацию указанного имущества, в соответствии с законодательством Российской Федерации, по нормам и перечню, которые устанавливаются Правительством Российской Федерации;

- доходов от платежей при пользовании недрами

- платы за пользование водными биологическими ресурсами, включая поступления от реализации квот на вылов (добычу) водных биологических ресурсов, осуществляемой в порядке, определяемом Правительством Российской Федерации, - в размере 100 процентов доходов;

- доходов от эксплуатации и использования имущества федеральных автомобильных дорог - в размере 100 процентов доходов;

- доходов от использования лесного фонда - в размере 100 процентов доходов, получаемых органами управления лесным хозяйством;

- прочих поступлений от имущества, находящегося в федеральной собственности, а также поступлений от разрешенных видов деятельности организаций, финансируемых из федерального бюджета (за исключением доходов, по которым настоящим Федеральным законом установлен иной порядок исполнения);

- доходов от продажи земли и нематериальных активов - в соответствии с законодательством Российской Федерации;

- доходов от применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафов, компенсаций, возмещения ущерба, - в соответствии с законодательством Российской Федерации;

- средств исполнительского сбора, взимаемого в процессе исполнительного производства, - в размере 30 процентов поступлений;

- доходов от внешнеэкономической деятельности - в размере 100 процентов доходов;

- доходов от реализации и (или) использования природного сырьевого компонента низкообогащенного урана, являющегося федеральной собственностью, возвращаемой Российской Федерации в результате исполнения международных обязательств по использованию высокообогащенного урана, извлеченного из ядерного оружия; от поставки являющегося федеральной собственностью высокообогащенного урана в рамках исполнения Российской Федерацией международных договоров о научно-техническом сотрудничестве и поставках высокообогащенного урана; от реализации являющегося федеральной собственностью специального сырья и делящихся материалов;

- прочих налогов, сборов, пошлин и других платежей, подлежащих зачислению в федеральный бюджет в соответствии с законодательством Российской Федерации.

Так же в доходы федерального бюджета зачисляются средства:

- поступающие от налогоплательщиков в счет погашения задолженности, образовавшейся на 1 января 2001 года по налогу на реализацию горюче-смазочных материалов, штрафы и пени за несвоевременную уплату указанного налога в части, зачислявшейся в Федеральный дорожный фонд Российской Федерации, а также доходы, которые в соответствии с законодательством Российской Федерации до 1 января 2001 года являлись источниками формирования других федеральных целевых бюджетных фондов (за исключением 15 процентов сумм штрафов, налагаемых в административном порядке, зачислявшихся ранее в Государственный фонд борьбы с преступностью);

- поступающие от налогоплательщиков по расчетам за 2001 год и в счет погашения задолженности, образовавшейся на 1 января 2002 года по платежам за пользование недрами, отчислениям на воспроизводство минерально-сырьевой базы и акцизу на нефть и стабильный газовый конденсат, а также штрафы и пени за несвоевременную уплату указанных налогов в соответствии с нормативами распределения этих налогов, действовавшими до 1 января 2002 года;

- поступающие от налогоплательщиков в счет погашения задолженности, образовавшейся на 1 января 2002 года по единому социальному налогу, штрафы и пени за несвоевременную уплату указанного налога в части, зачислявшейся ранее в бюджет Пенсионного фонда Российской Федерации;

- поступающие от налогоплательщиков в счет погашения задолженности, образовавшейся на 1 января 2001 года по страховым взносам в Государственный фонд занятости населения Российской Федерации, штрафы и пени за несвоевременную уплату указанных взносов;

- Государственного фонда занятости населения Российской Федерации, возвращаемые организациями в соответствии с ранее заключенными договорами;

- целевого бюджетного Фонда Министерства Российской Федерации по атомной энергии.

Основной статьей дохода государственного бюджета являются налоговые поступления. Экономическая сущность налогов характеризуется денежными отношениями, складывающимися у государства с юридическими и физическими лицами. Налог может рассматриваться в качестве экономической категории с присущими ей двумя функциями - фискальной и экономической. С помощью первой формируется бюджетный фонд; реализуя вторую, государство влияет на воспроизводство, стимулируя или сдерживая его развитие, усиливая или ослабляя накопления капитала, расширяя или уменьшая платежеспособный спрос населения. Конкретными формами проявления категории налога являются виды налоговых платежей. С организационно-правовой стороны налог - это обязательный платеж, поступающий в бюджетный фонд в определенных законом размерах и установленные сроки. Совокупность разных видов налогов, в построении и методах исчисления которых реализуются определенные принципы, образуют налоговую систему страны.

Главным среди налогов, взимаемых с юридических лиц, является налог на прибыль (доход ) предприятий. Его применение вызвано тем, что в условиях рыночного хозяйства роль прибыли существенно возрастает; она становится важнейшим объектом воздействия государства. Налог на прибыль должен использоваться не только в фискальных целях, но и для создания заинтересованности предприятий в повышении эффективности производства и улучшении его материально-технической оснащенности .

Наличие разных форм собственности, их экономическое соперничество вызывает необходимость взимания налога не только с получаемых доходов, но и со стоимости имущества, которое прямым или косвенным образом способствует росту дохода предприятия. Поэтому налог на имущество предприятий - неотъемлемая часть налоговой системы страны при рыночных отношениях. Он введен для субъектов хозяйствования, являющихся собственниками имущества на территории России. При его взимании реализуются обе функции налога - и фискальная, и экономическая. Первая - благодаря тому, что налог на имущество обеспечивает стабильные поступления в доходы территориальных бюджетов, так как вносится в первоочередном порядке с отнесением расходов по его уплате на себестоимость продукции (работ, услуг ); вторая - через заинтересованность предприятия в уплате меньших сумм, чем стимулируется стремление плательщика быстрее освобождаться от излишнего, неиспользуемого имущества.

Важное место в налоговой системе страны занимают платежи за природные ресурсы.

Основное место в системе налогообложения физических лиц занимает подоходный налог. Подоходное обложение физических лиц дополняется взиманием налога на имущество, который выполняет не только фискальную роль, но и служит своеобразным психологическим фактором, влияющим на поведение плательщика, осознающего себя собственником.

В российской системе налогов наряду с прямыми используются и косвенные налоги, крупнейшим из которых является налог на добавленную стоимость.

НДС введен с января 1992 г. и количественно заменил (вместе с акцизами) ранее действовавший налог с оборота и налог с продаж. Налог с оборота, основанный на применении фиксированных оптовых и розничных цен, в условиях их либерализации уже не мог функционировать; поэтому его пришлось заменить НДС. Однако взимание НДС в 1992г. отразило существенный недостаток всей модели вновь введенной налоговой системы - слабую увязку между собой отдельных ее элементов, допускающую возможность многократного обложения налогами одних и тех же объектов. Вероятно, в будущем, совершенствуя систему налогообложения, следует осторожнее обращаться с косвенными налогами, непродуманное применение которых может привести к резкому ухудшению материального положения значительной части граждан.

Одновременно с НДС в системе косвенного обложения используются также различные акцизы, устанавливаемые на отдельные виды и группы товаров. Их введение с 1992г. обусловлено отменой налога с оборота. В систему косвенного обложения включаются и таможенные пошлины; ими облагаются товары и иные предметы, ввозимые на территорию страны и вывозимые за ее пределы. Рассмотрение прочих видов бюджетных доходов займет унас очнь много времени, поэтому рассмотрев важнейшую составляющую доходов а именно налоговые посупления, я закончу рассмотрение доходной части бюджета.

Табл. Налоговые поступления.

1999 г. | 2000 г. | 2001 г. | |

Налог на прибыль | 13,2 | 16,5 | 14,5 |

Подоходный налог | 3,1 | 2,5 | 0,2 |

НДС | 36,3 | 36,4 | 38,2 |

Акцизы | 14,4 | 12,2 | 12,8 |

Налоги на внешнюю торговлю и внешнеэкономические операции | 14,5 | 21,8 | 22,4 |

Неналоговые доходы | 7,0 | 5,9 | 6,6 |

Прочие доходы, включая целевые бюджетные фонды | 11,5 | 4,7 | 5,5 |

Итого | 100 | 100 | 100 |

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Государственный бюджет в финансовой системе государства, особенности его использования в Республике Беларусь

- Государственный бюджет, проблема сбалансированности. Управление государственным долгом

- Государственный кредит

Современная кредитная система - это совокупность различных кредитно-финансовых институтов, действующих на рынке ссудных капиталов и ос

- Государство и экономика

- Грошовий обіг України

Використана література. Гальчинський А. “Теорія грошей”, - Київ: “Основи”, 1998р. Демківський А.В. “гроші та грошовий обіг”:

- Д. Рикардо о факторах определяющих стоимость товара (Контрольная)

- Давид Рикардо Начало политэкономии и налогообложения

Содержание1.Немного о Рикардо...12.Налоги…53.Налоги на сырые матерьялы…84.Налоги на ренту…105.Десятина…126.Земельный налог…157.Налоги на зо

Copyright © https://www.referat-web.com/. All Rights Reserved

www.referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

www.referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.