Формирование денежно-кредитной системы ЕС и перспективы развития интеграционных связей с Россией

М.А. Давтян, заведующий кафедрой финансов и кредита Академии труда и социальных отношений

Опыт развития европейской цивилизации, к которой бесспорно принадлежит и Россия, убедительно показал, что динамичное развитие общества главным образом зависит от системы ценностей, лежащих в основе деятельности государства, экономических субъектов, общественных организаций, повседневной жизнедеятельности каждого гражданина и его готовности воспринимать перемены. Почти полувековая история формирования и становления Европейского Союза (ЕС) также очевидно доказывает, что практически все страны ЕС независимо от уровня экономического развития в той или иной степени столкнулись с проблемами модернизации и развития национальных экономик, но во многом благодаря общим и согласованным усилиям, эффекту интеграции решали и решают эти проблемы с минимальными социальными и экономическими издержками. Именно этим объясняются интеграционные достижения ЕС и стремление других восточноевропейских стран, в т.ч. и бывших республик СССР, войти в состав Европейского экономического и валютного союза (ЭВС).

Наряду с качественным повышением уровня жизни своих граждан, что уже само по себе является достижением интеграции, ЕС достаточно успешно и последовательно решает и другие финансовые, экономические и социальные задачи. В 1999 г. был создан Европейский Центральный Банк (ЕЦБ) с исключительно важными функциями для всего сообщества, а с 1 января 2002 г. 12 членов ЕС ввели в обращение единую (single) наличную (а еще раньше и безналичную) валюту евро взамен своим национальным денежным единицам, которые в течение столетий в разных формах были не только главным экономическим инструментом и богатством, но и не менее важным атрибутом государственного суверенитета, таким как герб, флаг или гимн. Наличные деньги всегда были визитной карточкой страны. Теперь у 12 европейских государств, которые образовали зону евро, имеется единая визитная карточка.

Для развития и модернизации российской экономики, обоснования ее интеграционной стратегии изучение опыта и особенностей формирования Европейского экономического и валютного союза, а также денежно-кредитной политики его главного денежного центра, которым стал ЕЦБ, имеет не только теоретическое, но и чрезвычайно важное экономическое значение. Главной движущей силой появления евро как единой в рамках ЕС транснациональной валюты, как, впрочем, и других важнейших качественных изменений ЕС, является необходимость своевременно адаптироваться к вызовам динамично изменяющегося мира в условиях глобализации.

Поэтому от успешности усилий официальных властей ЕС по обеспечению устойчивости курса евро зависят возможности его использования в России в качестве равнозначного к доллару США международного резервного актива, в том числе и в целях дальнейшей диверсификации официальных валютных резервов, средств международных расчетов, платежей и валюты контрактов, а также инструмента заимствования на международных финансовых рынках.

Это тем более актуально, поскольку Европейский Союз планирует к середине 2004 г. принять в свои ряды десять стран (Чехия, Эстония, Кипр, Латвия, Литва, Венгрия, Мальта, Польша, Словения, Словакия). Еще две страны - Болгария и Румыния получили приглашение присоединиться к ЕС в начале 2007 г. Кстати, у многих приглашенных стран Восточной Европы ключевые параметры (население, объем ВВП, ВВП на душу населения, доля промышленности, сельского хозяйства и услуг в ВВП, уровень безработицы, доля экспорта в ЕС из общего экспорта), да и некоторые критерии присоединения к ЭВС (соотношение государственного долга и ВВП, уровень инфляции, бюджетный дефицит) значительно уступают аналогичным показателям России. Предстоящее вступление в Европейский Союз указанных 12 стран увеличит долю России во внешней торговле с ЕС с нынешних 40% до более чем 60%.

Внимательное изучение опыта создания ЭВС и анализ единой независимой денежно-кредитной политики (ДКП) Европейского Центрального Банка важны также с точки зрения практической реализации подписанных в свое время соглашений и договоров в рамках СНГ, предполагавших поэтапное формирование единого Таможенного союза, зоны свободной торговли, общего рынка товаров, капиталов, рабочей силы, платежного и даже валютного союза. Но при этом за более чем десять лет не реализовано ни одного значимого соглашения.

Для лучшего понимания оптимальных условий, необходимых для реализации интеграционных проектов в рамках СНГ, требуется объективный анализ богатейшего опыта европейской интеграции. Особенно это касается ключевой составляющей, коей, по нашему мнению, является единая и независимая денежно-кредитная политика ЕЦБ на далеко неоднородном финансово-экономическом пространстве Европейского Союза, направленная на такие макроэкономические ориентиры, как стабильность цен (сдерживание инфляции), поддержание покупательной способности евро, обеспечение экономического роста и занятости.

В последнее время обозначился взаимный интерес между Евросоюзом и Россией. Возможен ли сценарий их стратегического сотрудничества в какой-либо форме в долгосрочной перспективе? В ближайшие 5-7 лет вхождение России в ЕС маловероятно или почти исключено. Однако через 10-15 лет вполне допустимо членство в ЭВС в той или иной форме.

В качестве аргументов в пользу такого сценария можно привести следующее.

ЕС заинтересован в стабильной и процветающей России как будущего огромного рынка, обширной ресурсной базы и инвестиционных вложений.

ЕС находится в энергетической зависимости от России, и в ближайшие 20-25 лет других альтернатив российским поставкам не предвидится. Именно цены на российские энергоносители остаются по объективным рыночным причинам неуправляемым фактором при поддержании ценовой стабильности в зоне евро.

На долю ЕС сегодня приходится более 40% экспорта России, более 25% иностранных инвестиций в нашу страну и почти 70% ее внешнего долга.

Есть аргументы за интеграцию России и Евросоюза, о чем говорилось выше. Однако можно перечислить и столько же аргументов против подобной интеграции. Причем ее противников достаточно не только в ЕС, но и в самой России. Многие считают (их большинство), что Россия ни географически, ни политически, ни экономически не "поместится" в ЕС.

Европейский Центральный Банк и Евросистема

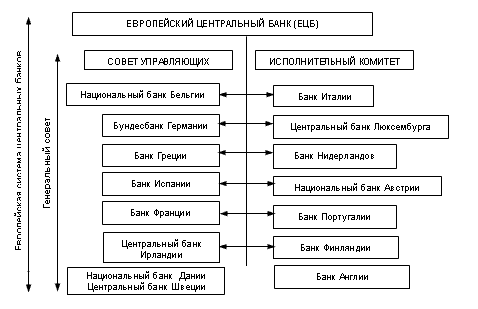

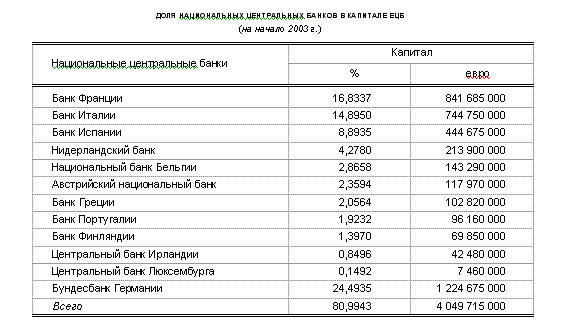

Двенадцать национальных центральных банков, в том числе Банк Франции, Банк Италии, Банк Испании, Нидерландский банк, Национальный банк Бельгии, Австрийский национальный банк, Банк Греции, Банк Португалии, Банк Финляндии, Центральный банк Ирландии, Центральный банк Люксембурга, Бундесбанк Германии, а также Европейский Центральный Банк (ЕЦБ), расположенный во Франкфурте-на-Майне, вместе образуют Евросистему. Структура европейской системы центральных банков представлена на приводимой ниже схеме.

Термин "Евросистема" выбран Советом управляющих ЕЦБ, чтобы объяснить устройство (соглашение), с помощью которого Европейская система центральных банков (ЕСЦБ) выполняет свои задачи в зоне евро. До тех пор, пока некоторые члены ЕС не ввели у себя в обращение единую валюту евро, отличие между Евросистемой и ЕСЦБ сохранится.

Помимо внесенного капитала 12 НЦБ ЕВС перевели на счета ЕЦБ валютные резервы на сумму 40 млрд. евро. Передача валютных резервов также проведена пропорционально доле каждой страны в капитале ЕЦБ. Взамен каждый национальный центральный банк был кредитован ЕЦБ денежными требованиями в евро-эквиваленте за их дополнительный валютный вклад. Причем 15% этих вкладов были внесены монетарным золотом, а оставшиеся 85% в долларах США и японских йенах. Любая другая страна ЕС, пожелавшая присоединиться к евро, должна прежде всего отвечать критериям присоединения (конвергенции). При этом ЕЦБ обязан дать свое заключение о степени соответствия данной страны критериям присоединения.

ЕЦБ представляет уникальную организационную структуру, не имеющую аналога в мировой практике. Уникальность заключается в том, что в одной системе сочетаются качественно разные структуры: централизованные и децентрализованные.

Евросистемой и ЕСЦБ управляют те органы Европейского Центрального Банка, которые наделены правом принятия решения. Таковыми органами являются: Совет управляющих и Исполнительный комитет.

Высшим звеном ЕЦБ является Совет управляющих, в который в количестве 18 человек входят все члены Исполнительного комитета (6 человек) и управляющие всех 12 НЦБ Евросистемы.

На Совет управляющих возлагаются следующие функции:

разрабатывать важнейшие направления деятельности и принимать необходимые решения, обеспечивающие выполнение задач, возложенных на Евросистему;

определять денежно-кредитную политику для зоны евро, включая ассигнования, решения, касающиеся промежуточных денежно-кредитных ориентиров (целей), основных процентных ставок и резервов в Евросистеме, и устанавливать необходимые ориентиры для их реализации;

рассматривать и утверждать годовой отчет ЕЦБ.

Совет управляющих заседает в городе Франкфурте-на-Майне, как правило, два раза в месяц; допускаются также заседания Совета управляющих в НЦБ ЕС.

При принятии решений по важнейшим вопросам денежно-кредитной политики или других задач Евросистемы члены Совета действуют не как представители национальных банков, а как независимые профессионалы по принципу "один член, один голос". Решение считается принятым, если за него проголосуют не менее 2/3 членов Совета.

Максимальное количество служащих на 2003 г. в ЕЦБ по запланированному бюджету по зарплате 1263 человека; реальное количество служащих составило 1172. Среднемесячная зарплата служащих превышает 8000 евро (для сравнения - средняя зарплата служащих ЦБ РФ составляет 12 тыс. руб., или около 350 евро.

Цели и функции ЕЦБ

Главной целью деятельности Европейского Центрального Банка является поддержание ценовой стабильности в зоне евро. Другие цели и функции ЕЦБ:

поддержание совместно с национальными центральными банками ЕС стабильного функционирования платежной системы Еврозоны;

защита и обеспечение покупательной способности евро;

поддержание макроэкономической сбалансированности в Евросоюзе;

содействие бесперебойному функционированию и развитию банковской системы ЕС.

Важнейшей функцией ЕЦБ является разработка и реализация единой и независимой денежно-кредитной политики для стран Еврозоны.

По мнению экспертов, посредством стабильных цен ЕЦБ создает общую благоприятную экономическую среду и высокий уровень занятости. Как инфляция, так и дефляция оборачиваются высокими издержками для общества как в экономическом, так и в социальном плане.

Применительно к Евросоюзу денежно-кредитная политика осуществляется на двух уровнях: первый уровень - это, безусловно, единая независимая ДКП, которая разрабатывается и реализуется ЕЦБ; второй уровень - это уровень национальных государств, членов Евросоюза, на котором их же национальные центральные банки совместно со своими правительствами проводят ДКП в жизнь. Между двумя уровнями существует тесная координация и согласованность, главными ориентирами при этом являются критерии соответствия той или иной страны валютному союзу. Согласование проводится на уровне Совета управляющих и Генерального совета ЕСЦБ.

Стратегия денежно-кредитной политики ЕЦБ зиждится на двух столпах, по существу на двух подходах (two-pillar approach).

Первый подход - исходить из ведущей роли денег в виде всей денежной массы, которая определяется агрегатом М3. С 1999 г. годовой прирост М3 Советом управляющих ЕЦБ устанавливается на уровне 4,5% в годовом исчислении. При таком подходе инфляция рассматривается как неизбежный результат нарушения закона денежного обращения, когда предложение денег в широком смысле (М3) заметно превосходит ограниченные предложения товаров и услуг. Второй подход основан на широкой оценке перспектив изменения ценовой динамики и рисков ценовой стабильности в Еврозоне.

В целом комбинация двух подходов денежно-кредитной политики ЕЦБ доказывает, что денежные, финансовые и экономические процессы находятся под постоянным контролем и регулярно анализируются. Подобный подход позволяет ЕЦБ устанавливать свои процентные ставки на таком уровне, который наилучшим образом обеспечивает ценовую стабильность. Защищая, таким образом, покупательную способность евро, ЕЦБ в то же время поддерживает курс евро по отношению к другим мировым валютам (хотя сам по себе курс евро не является главным ориентиром).

Денежно-кредитная политика в ЕС разрабатывается и реализуется также на двух уровнях. Все решения, касающиеся проведения независимой единой политики по части целевых ориентиров, принимаются ЕЦБ и реализуются централизованно по всей Еврозоне, а инструменты ДКП практически используются национальными центральными банками ЕС децентрализованно. НЦБ имеют право обсуждать и вырабатывать рекомендации по проблемам и перспективам ДКП. При этом в каждой стране ЕС национальные центральные банки имеют специфические исторические и правовые особенности, которые неизбежно отражаются на принятых ими решениях и нередко расходятся со стратегией ЕЦБ. Последнему приходится терпеливо и последовательно прилагать усилия, чтобы содействовать адекватному пониманию Евросоюзом и отдельными его странами целей и задач денежно-кредитной политики и возлагаемых на нее ожиданий. Все это повышает доверие к деятельности Европейского Центрального Банка.

Гармонизированный индекс потребительских цен (ГИПЦ) является концептуально новым агрегированным индексом цен и никогда раньше на практике национальных и региональных экономик не применялся. Особенность концепции ГИПЦ определяется не столько его низким количественным измерением (хотя это тоже важно), сколько тем, что с его помощью можно выравнивать, гармонизировать национальные индексы потребительских цен по всем странам Еврозоны с максимальным охватом потребительских расходов, для того чтобы оценить, насколько в Еврозоне достигнута стабильность цен. В нашем национальном определении индекс потребительских цен (ИПЦ) рассчитывается как соотношение суммы стоимости фиксированного набора товаров и услуг в текущем периоде и суммы стоимости этого же набора в предыдущем (базисном) периоде.

Главная идея ГИПЦ заключается в том, чтобы выделить и дифференцировать воздействие на него наиболее существенных факторов. Эксперты Евростата считают, что, например, выделение энергетического компонента ГИПЦ связано с большим влиянием на него цен на нефть; разделение продовольственных товаров на продукты питания и сырье обусловлено тем, что сезонные колебания и погодные условия влияют на этот компонент (как это было в 2002 г.) в большей степени, чем на готовые продукты питания. Несмотря на то что ГИПЦ в отношении информации и ценовой стабильности отводится ведущая роль, тем не менее в данной концепции заложены некие противоречия и недостатки, которые мешают объективно определить реальный уровень цен в Еврозоне.

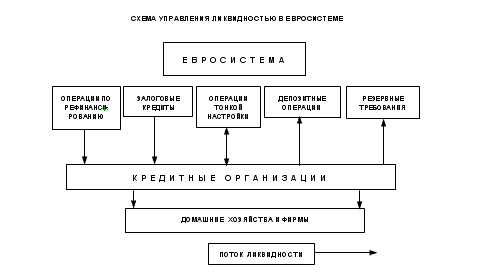

Основные операции по рефинансированию кредитных организаций главным образом направлены на обеспечение банковской системы ЕС достаточной ликвидностью. В этих целях используются следующие инструменты:

основные операции по рефинансированию (MROs - main refinancing operations) сроком до 14 дней;

долгосрочные рефинансирования (LTROs - longer-term refinancing operations) от одного до трех месяцев;

залоговые кредиты (операции класса РЕПО);

кредиты "овернайт" (однодневные кредиты) и др.

Управление ликвидностью играет важную роль в реализации единой денежно-кредитной политики ЕЦБ. Оно зависит от оценки потребностей банковской системы в ликвидных средствах, которые возникают из резервных требований, избыточных резервов и других автономных факторов. Последние относятся к некоторым статьям баланса центрального банка, как, например, наличные деньги (банкноты) в обращении, средства правительства и чистые иностранные активы.

Одновременно для регулирования ликвидности в банковской системе ЕЦБ и национальные центральные банки привлекают денежные средства кредитных организаций на свои депозитные счета в том случае если эти средства являются избыточными, а кредитные организации в свою очередь привлекают временно свободные денежные средства фирм и домашних хозяйств в депозиты.

Операции на открытом рынке (в понимании и практике ЕЦБ) - это операции, совершаемые по инициативе центрального банка на финансовых рынках.

Согласно такому аукциону предложения выше предельных ставок (ставки усечения, которые устанавливает Совет управляющих) удовлетворяются полностью и в первую очередь по предложенным ставкам покупателей, тогда как предложения по предельным ставкам удовлетворяются в последнюю очередь и пропорционально.

Тенденции таковы, что среднее количество участников торгов краткосрочного рефинансирования (MROs) сокращается. Только за 2002 г. количество контрагентов уменьшилось на 25%. Хотя в то же время общая сумма торгов (покупка краткосрочных кредитов со стороны коммерческих банков и других кредитных институтов) удвоилась.

Дело не в том, что все меньше банков нуждается в рефинансировании непосредственно из Евросистемы для поддержания своей ликвидности. На самом деле, конкуренция за получение краткосрочных кредитов (MROs), а также на рынке "овернайт" (однодневных кредитов) сохраняется на высоком уровне. В таком случае, сокращение числа участников в краткосрочном рефинансировании (MROs) объясняется продолжающейся консолидацией банковской индустрии в Еврозоне, ростом концентрации активности по управлению портфелями казначейскими и другими ценными бумагами внутри банковских групп и, наконец, возросшей эффективностью денежного рынка, что отсекло часть контрагентов, желающих заимствовать ликвидность непосредственно из Евросистемы. Следует также заметить, что ставки Евросистемы и денежного рынка почти идентичны, что свидетельствует о высоком уровне конкуренции финансовых рынков ЕС.

Практика по долгосрочному рефинансированию показывает, что среднегодовое количество банков, участвующих в этих аукционах, также сокращается, в основном по тем же причинам, что и количество участников в краткосрочном рефинансировании (MROs).

Операции класса "овернайт" ЕЦБ провел дважды и на большие суммы, для того чтобы обеспечить банковскую систему Еврозоны дополнительным объемом ликвидности. Данные операции были проведены в начале 2002 г. сразу после введения наличного евро из-за того, что спрос на наличные евро оказался намного выше прогнозного значения. Ставки по овернайту составили 3,25%. В этих двух операциях участвовало более 120 коммерческих банков Еврозоны, и общий объем "овернайта" составил внушительную сумму - более 65 млрд. евро. Что касается операций класса РЕПО с использованием сделок с правом обратного выкупа, то за все время существования Европейского Центрального Банка они были проведены один раз - в конце 2002 г. сроком на шесть дней по минимальной ставке 2,75%. В этой операции (fine-tuning operation), целью которой опять же было обеспечение банковской системы ликвидностью, участвовало 50 коммерческих банков; сумма сделок составила 10 млрд. евро по предельной ставке 2,80%, а средневзвешенная ставка составила 2,82%. Окончание статьи см. в следующем номере "Вестника Финансовой академии"

Категории:

- Астрономии

- Банковскому делу

- ОБЖ

- Биологии

- Бухучету и аудиту

- Военному делу

- Географии

- Праву

- Гражданскому праву

- Иностранным языкам

- Истории

- Коммуникации и связи

- Информатике

- Культурологии

- Литературе

- Маркетингу

- Математике

- Медицине

- Международным отношениям

- Менеджменту

- Педагогике

- Политологии

- Психологии

- Радиоэлектронике

- Религии и мифологии

- Сельскому хозяйству

- Социологии

- Строительству

- Технике

- Транспорту

- Туризму

- Физике

- Физкультуре

- Философии

- Химии

- Экологии

- Экономике

- Кулинарии

Подобное:

- Нормативно-правовое оформление налоговой политики

А.С. Титов, старший преподаватель кафедры "Гражданское право и процесс" Налоговая политика является одной из очень важных составляющих

- Об адаптации мирового опыта жилищного ипотечного кредитования в России

- Меркантилизм как предтеча государственного регулирования рыночных отношений

- Методы анализа и оценки инвестиционных проектов (на примере агрофирм)

- Интеграционные объединения экономических субъектов

С.В. Додонова, ст. преподаватель кафедры "Гражданское, финансовое и банковское право"При рассмотрении различных форм объединений не все

- Оценка частных выгод владения пакетом акций

- Вопросы анализа и регулирования платежного баланса

П.В. Пищик, аспирант кафедры "Мировая экономика и МВКО" Платежный баланс - это отчет о международных экономических операциях страны за о

www.referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.

www.referat-web.com Бесплатно скачать - рефераты, курсовые, контрольные. Большая база работ.